Antwort Wie funktioniert Vorsteuer Umsatzsteuer? Weitere Antworten – Wie läuft das mit Vorsteuer und Umsatzsteuer

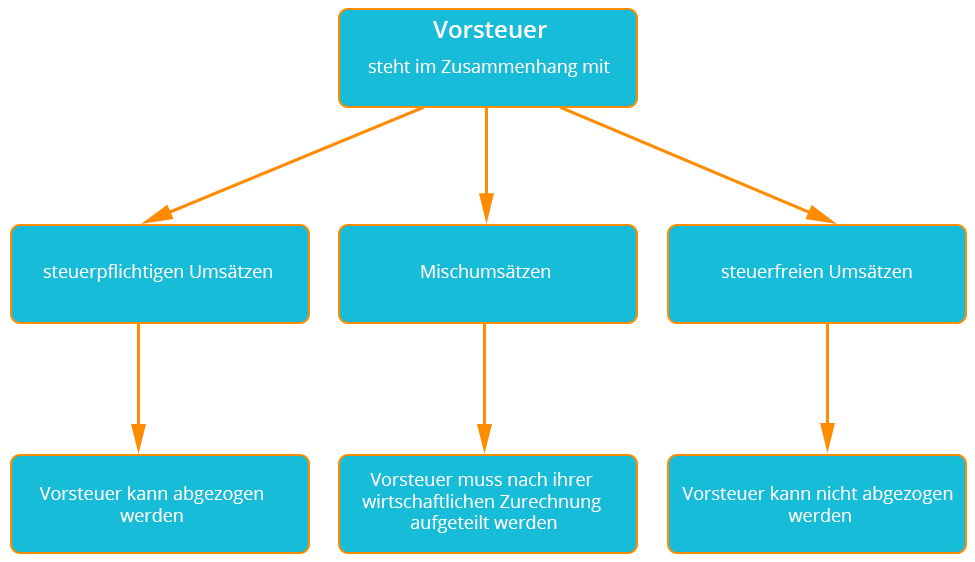

Vorsteuer und Umsatzsteuer sind somit unterschiedliche Sichtweisen auf die selbe Steuer: aus Sicht des Käufers handelt es sich um Vorsteuer, aus Sicht des Verkäufers um Umsatzsteuer. Daher wird in den Buchungsformularen bei Ausgaben die Vorsteuer abgefragt, bei Einnahmen die Umsatzsteuer.Vorsteuer darf ein Unternehmer abziehen, sobald die Leistung erfolgt ist und er eine Rechnung mit ausgewiesener Umsatzsteuer erhalten hat. Der Zeitpunkt der Bezahlung spielt dabei keine Rolle. Eine Ausnahme gilt allerdings bei Anzahlungen: Hier wird die Vorsteuer abgezogen, sobald die Zahlung geleistet wurde.Die Vorsteuer kannst du dir über die Umsatzsteuervoranmeldung vom Finanzamt zurückholen, wenn du einen sogenannten Vorsteuerüberhang hast – sprich wenn du mehr Einkäufe als Verkäufe hast.

Wie wird die Vorsteuer verrechnet : Bei der Nettosumme ermitteln Sie die Vorsteuer, indem Sie den Steuersatz von 7 % oder 19 % heranziehen. Multiplizieren Sie den Betrag mit 1,07 oder 1,19. Nehmen Sie die Bruttosumme als Basis, müssen Sie zuerst die Nettosumme berechnen. Die Differenz zwischen Brutto- und Nettobetrag ist die Umsatzsteuer.

Wer zahlt Umsatzsteuer und wer zahlt Vorsteuer

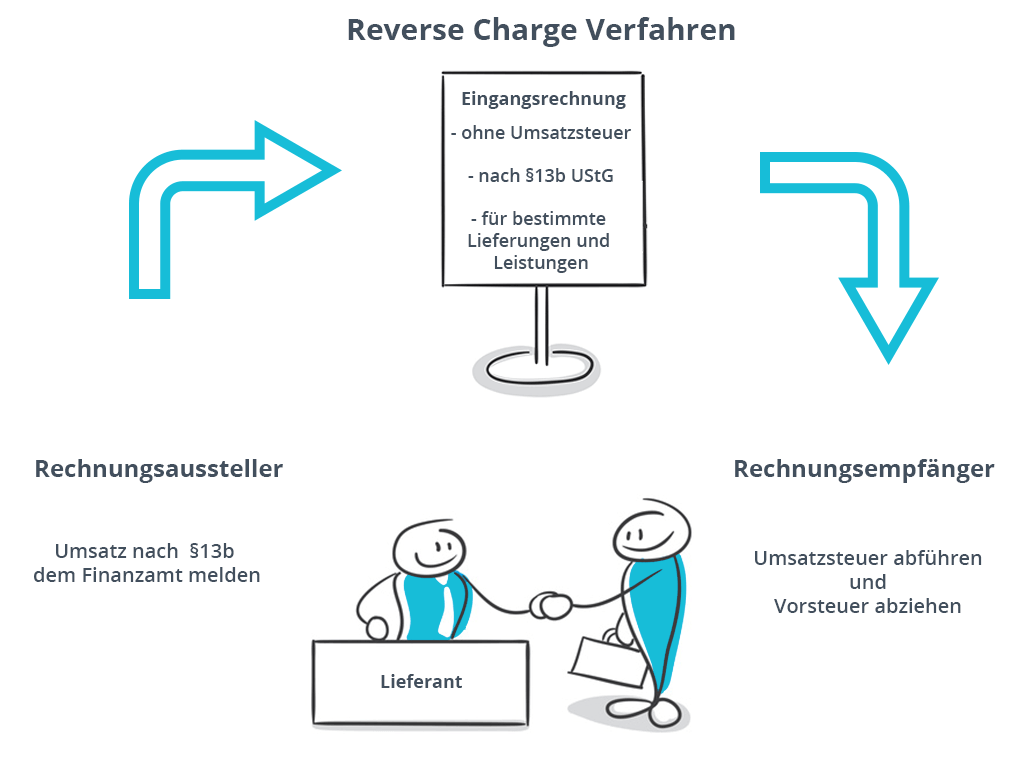

Sie erheben die Umsatzsteuer zwar von den Kunden, müssen diese jedoch ans Finanzamt abführen. Gleichzeitig dürfen Sie als Unternehmer aber die Umsatzsteuer beim Finanzamt geltend machen, die Sie zum Beispiel auf eingekaufte Waren oder Dienstleistungen zahlen (Vorsteuer).

Wird die Umsatzsteuer vom Gewinn abgezogen : Nein, sie zählt nicht zum Gewinn, die Buchungen gleichen sich aus. Da die erhaltene Umsatzsteuer sowie die gezahlte Vorsteuer in der Einnahme-Überschussrechnung als Betriebseinnahme bzw. als Betriebsausgabe zu erfassen sind, beeinflussen die Umsatzsteuerzahlungen natürlich auch den Gewinn.

Der Vorsteuerabzug für Unternehmer hat seine Vorteile, aber auch Risiken. Zu den wichtigsten Vorteilen gehören: Die von Ihnen für Waren oder Dienstleistungen gezahlte Mehrwertsteuer kann als Vorsteuer zurückgefordert werden. Sie können einen pauschalen Vorsteuerabzug geltend machen.

Was ist der Vorsteuerabzug Der Vorsteuerabzug bezeichnet das Recht eines Unternehmens, seine vereinnahmte Umsatzsteuer aus Verkäufen mit der von ihm geleisteten Vorsteuerzahlung aus Einkäufen zu verrechnen. Ist die geleistete Vorsteuer höher als die vereinnahme Umsatzsteuer, errechnet sich ein Vorsteuerüberhang.

Wie viel Vorsteuer bekommt man zurück

Bei Leistungen an Unternehmer:innen, die vorsteuerabzugberechtigt sind, gilt nämlich: Stellen Sie die Rechnung mit 16 % aus, erbringen die Leistung jedoch nach 31.12.2020, haben Sie zu wenig Umsatzsteuer ausgewiesen. Sie müssen trotzdem 19 % abführen – der Leistungsempfänger kann jedoch nur 16 % als Vorsteuer abziehen.Ein Vorsteuerüberhang tritt auf, wenn ein Unternehmen mehr Vorsteuer (Umsatzsteuer auf Geschäftsausgaben) gezahlt hat als Umsatzsteuer (durch den Verkauf von Waren oder Dienstleistungen) geschuldet wird. In solchen Fällen kann das Unternehmen den Differenzbetrag der Umsatzsteuer zurückholen.Die Umsatzsteuer, die ein Unternehmer beim Einkauf von Waren oder für die Inanspruchnahme von Dienstleistungen bezahlt, kann er mit der Umsatzsteuer, die er selbst eingenommen hat, um sie an das Finanzamt weiterzugeben, verrechnen. Die ihm in Rechnung gestellte Umsatzsteuer nennt man Vorsteuer.

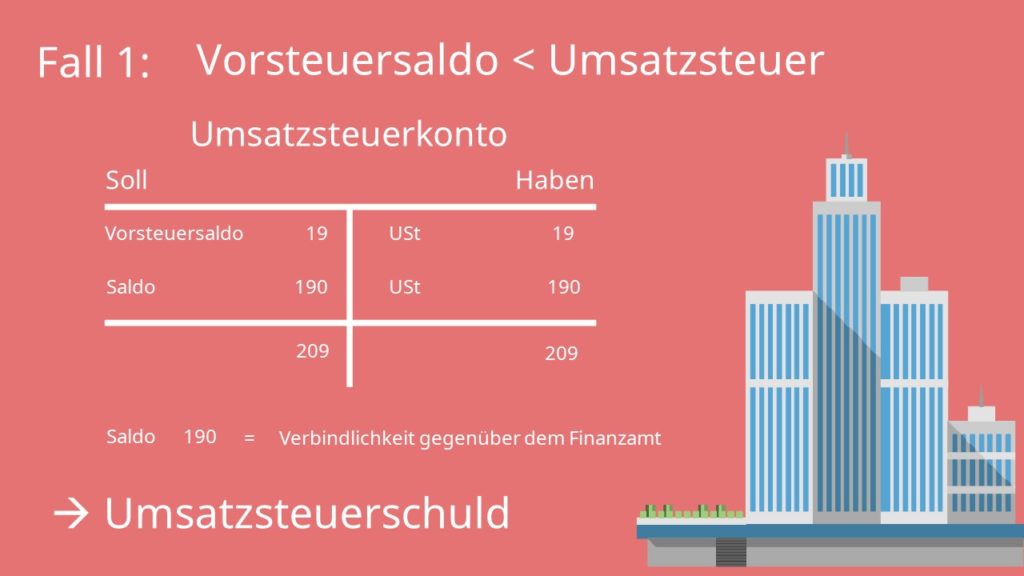

Wenn du mehr Umsatzsteuer eingenommen als bezahlt hast, musst du den Differenzbetrag an das Finanzamt überweisen. Dieser Vorgang nennt sich Umsatzsteuervorauszahlung. Hast du hingegen mehr Umsatzsteuer bezahlt als eingenommen, erhältst du den Differenzbetrag vom Finanzamt.

Wie wirkt sich die Vorsteuer auf den Gewinn aus : Bei einer Einnahmen-Überschussrechnung erhöhen die Umsatzsteuer und die Umsatzsteuererstattungen des Finanzamts den Gewinn, während Vorsteuer und Umsatzsteuerzahlungen an Finanzamt den Gewinn mindern.

Wer zahlt Umsatzsteuer und wer Vorsteuer : Die Mehrwertsteuer, die das Unternehmen auf der Rechnung ausweist, ist die Umsatzsteuer. Die Mehrwertsteuer, die das Unternehmen beim Einkauf bezahlt, ist die Vorsteuer. Bei der Umsatzsteuererklärung wird die Vorsteuer von der Umsatzsteuer abgezogen. Allein der Privatkunde zahlt die Umsatzsteuer komplett.

Was ist Vorsteuer Beispiel

Ein Beispiel für die Vorsteuer

Für den Handwerker ist das die Vorsteuer, die er zunächst bezahlen muss, bevor er aus den Brettern beispielsweise Stühle machen und diese verkaufen kann. Beim Verkauf schlägt auch er die Mehrwertsteuer auf und verrechnet diese mit der zuvor gezahlten Vorsteuer beim Finanzamt.

Das Prinzip des Vorsteuerabzugs ist recht einfach: Du darfst die selbst gezahlte Umsatzsteuer als Vorsteuer abziehen, die du für dein Unternehmen bezahlt hast. Beispiel: Als selbstständiger Journalist kannst du die Umsatzsteuer, die du für ein Textverarbeitungsprogramm gezahlt hast, als Vorsteuer abziehen.Fällt die Summe der Vorsteuer höher aus als die Summe der Umsatzsteuer, die ein Unternehmer dem Finanzamt schuldet, bekommt er eine Umsatzsteuererstattung. Im umgekehrten Fall muss er Umsatzsteuer bezahlen.

Wird die Umsatzsteuer automatisch abgebucht : Nach dem Absenden des Formulars wird der zu zahlende Betrag automatisch berechnet und später von Ihrem Konto abgebucht. Wenn Sie eine Software für Ihr Rechnungswesen benutzen, verfügt diese wahrscheinlich über eine Schnittstelle zu ELSTER. Die Umsatzsteuervoranmeldung wird dann automatisch durchgeführt.