Antwort Wie berechnet sich die Umsatzsteuer bei Selbständigen? Weitere Antworten – Wie viel Umsatzsteuer muss ich als Selbständiger zahlen

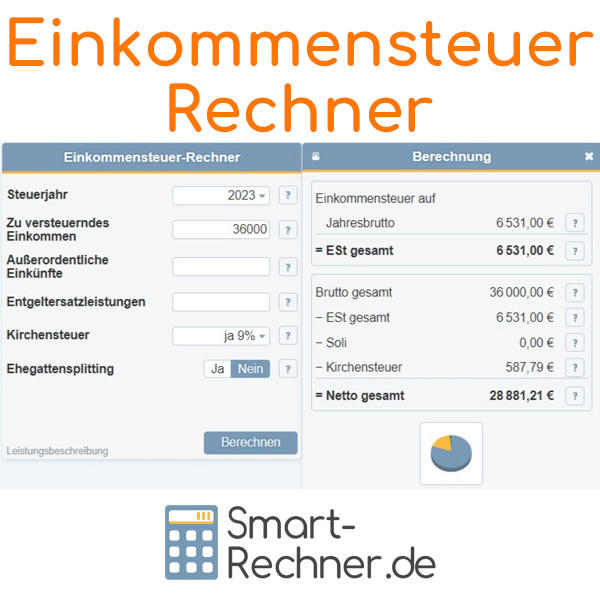

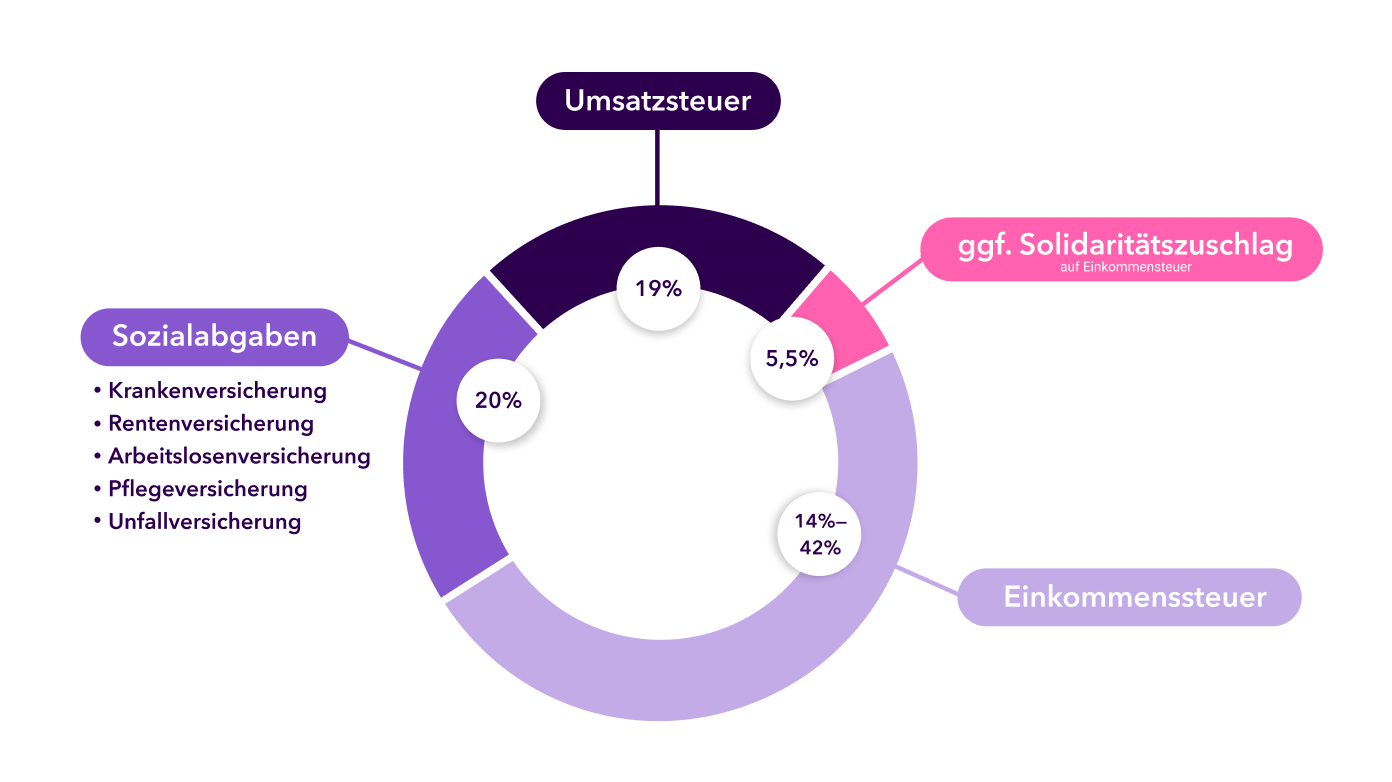

In Deutschland gibt es zwei Umsatzsteuer- oder Mehrwertsteuersätze, die für Selbstständige von Bedeutung sind: den Regelsteuersatz, der derzeit bei 19 Prozent liegt, und einen ermäßigten Steuersatz von derzeit 7 Prozent. Der Regelsteuersatz gilt für alle Güter und Leistungen, die in Deutschland verkauft werden.Um selbstständig deine Einkommensteuer zu berechnen, addierst du zunächst alle Einnahmen und ziehst sämtliche Betriebsausgaben, Werbekosten und Freibeträge ab. Das Ergebnis stellt das zu versteuernde Einkommen dar. Diese Summe multiplizierst du mit deinem Einkommensteuersatz.Die Formeln zur Berechnung der Umsatzsteuer beim Regelsteuersatz von 19 % lauten:

- Nettobetrag x 1,19 = Bruttobetrag.

- Bruttobetrag / 1,19 = Nettobetrag.

- Betrag der Umsatzsteuer = Brutto – Netto.

Wie viel Steuern bei 4000 Brutto selbstständig : Beispiel: 40.000 Euro Gewinn – wie viel Steuer bekommt das Finanzamt

| Gewinn (= Einkommen abzüglich Betriebsausgaben) | 40.000,00 € |

|---|---|

| – Gewerbesteuer (mit Hebesatz München: 490 %) | -2.655,80 € |

| – Einkommensteuer (ledig, keine Kinder) | -8.330,00 € |

| Steuerlast | 10.985,80 € |

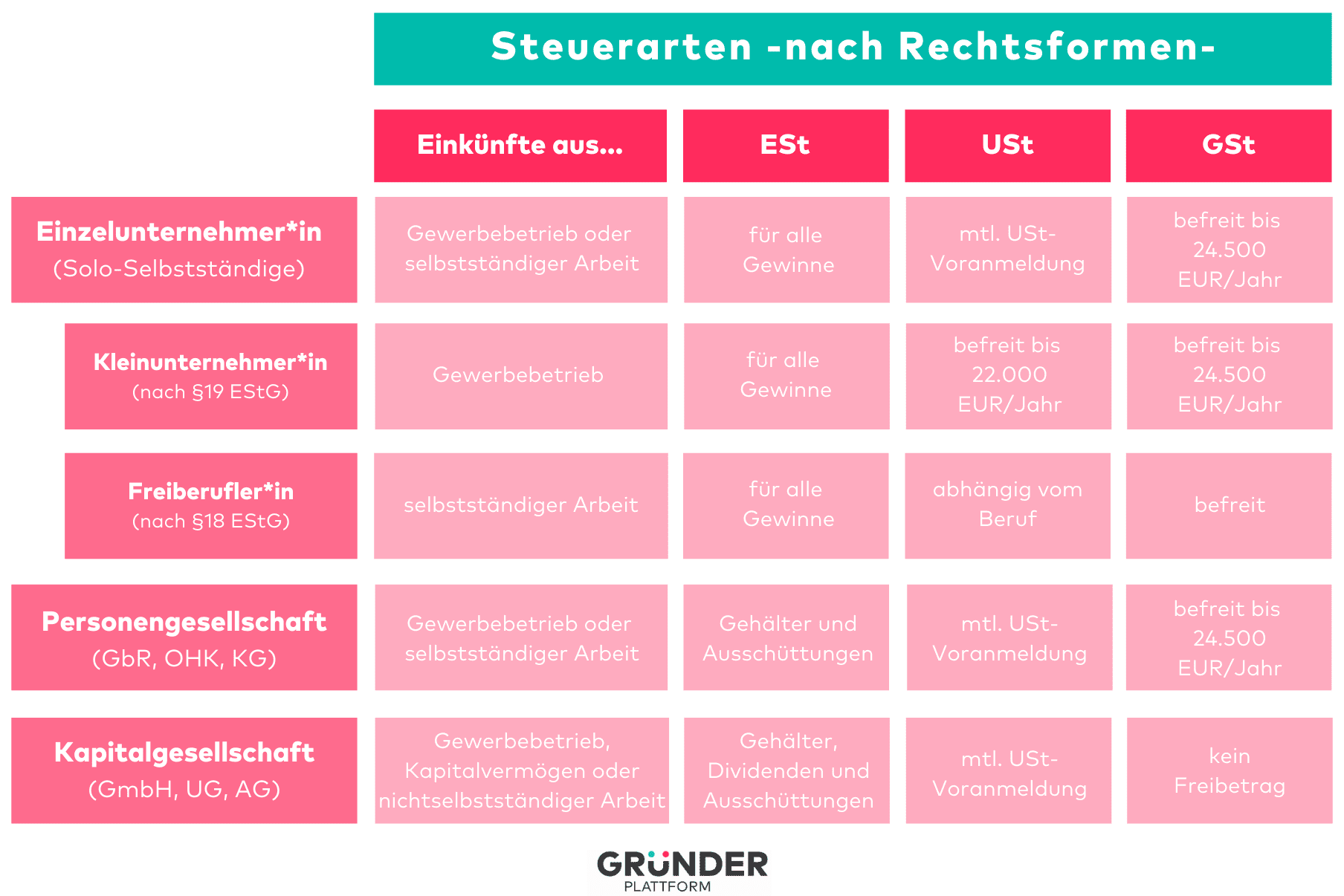

Wie viel Umsatzsteuer zahlt ein Einzelunternehmen

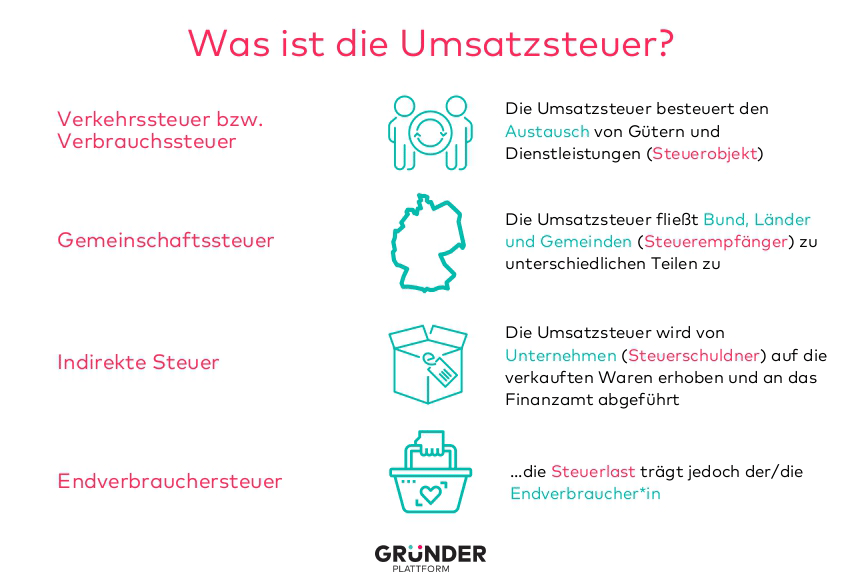

Der Umsatzsteuersatz liegt bei 19 Prozent, beziehungsweise 7 Prozent für Lebensmittel und Bücher. Die Höhe der Umsatzsteuer wird auf den Rechnungen ausgewiesen und den Kunden in Rechnung gestellt. Ab einem Jahresumsatz von 22.000 Euro müssen alle Einzelunternehmer diese Steuer an das Finanzamt abführen.

Wird die Umsatzsteuer vom Gewinn abgezogen : Nein, sie zählt nicht zum Gewinn, die Buchungen gleichen sich aus. Da die erhaltene Umsatzsteuer sowie die gezahlte Vorsteuer in der Einnahme-Überschussrechnung als Betriebseinnahme bzw. als Betriebsausgabe zu erfassen sind, beeinflussen die Umsatzsteuerzahlungen natürlich auch den Gewinn.

Regelungen für Einzelunternehmer und Freiberufler

In Deutschland liegt der Einkommensteuersatz zurzeit zwischen 14 Prozent und 42 Prozent – bzw. 45 Prozent Reichensteuer. Bei einem Einkommen von bis zu 11.604 Euro (Jahr 2024) fällt keine Einkommensteuer an.

Steuern für Freiberufler und Selbstständige

| § 32a Einkommenssteuertarif | |

|---|---|

| Bis 11.604 Euro (Grundfreibetrag) | 0 Prozent |

| Von 11.605 Euro bis 17.005 Euro | 14 Prozent |

| Von 17.006 Euro bis 66.760 Euro | Individuell ansteigend von 15 bis 41 Prozent |

| Von 66.761 Euro bis 277.825 Euro | 42 Prozent |

Wie hoch ist die Umsatzsteuer für Kleinunternehmer

Kleinunternehmen haben keine Umsatzsteuerpflicht. Das bedeutet: keine Umsatzsteuer zahlen, keine Umsatzsteuervoranmeldung und keine Umsatzsteuererklärung abgeben.Rechenbeispiel zur Mehrwertsteuer:

- Brutto-Einkaufspreis: 8.000 € x 1,19 = 9.520 €

- Vorsteuer: 9.520 € (brutto) – 8.000 € (netto) = 1.520 € => Diesen Betrag schuldet das Finanzamt dem Unternehmen.

- Brutto-Verkaufspreis: 11.000 € x 1,19 = 13.090 €

- Umsatzsteuer: 13.090 € (brutto) – 11.000 € (netto) = 2.090 €

Lohnsteuertabelle 2021

| Zu versteuerndes Einkommen 2021 | Grundtarif | Splittingtarif |

|---|---|---|

| 50.000,00 € | 11.994 € | 7.252 € |

| 51.000,00 € | 12.383 € | 7.536 € |

| 52.000,00 € | 12.776 € | 7.822 € |

| 53.000,00 € | 13.173 € | 8.108 € |

Bei einem Jahreseinkommen von 10.400 Euro liegt der Durchschnittssteuersatz bei 0,5 %, bei 40.000 Euro bei 18,7 %, bei 60.000 Euro bei 24,5 % und bei 100.000 Euro bei 31,4 % (ohne Soli-Zuschlag). Bis 1990 lag der Spitzensteuersatz noch deutlich höher, nämlich bei 56 Prozent.

Wie viel Prozent Abgaben als Selbstständiger : Bis zu einem Einkommen von 11.604 Euro bleibt das Einkommen für ein Kalenderjahr steuerfrei (2024). Ab 11.605 Euro steigt der Steuersatz von 14 auf bis zu 42 Prozent an. Der Steuersatz in Höhe von 42 Prozent gilt für Jahreseinkommen zwischen 66.761 Euro und 277.825 Euro.

Wann bekommt man Umsatzsteuer zurück : In der Regel überweist das Finanzamt den zu erstattenden Betrag sogar recht schnell, in ein bis drei Wochen.

Was muss versteuert werden Umsatz oder Gewinn

Die Einkommensteuer wird vom Gewinn eines Unternehmens abgeführt. Die Höhe der Einkommensteuer hängt also von der Höhe des Gewinns ab. Dieser ergibt sich aus der Summe der Betriebseinnahmen abzüglich sämtlicher Betriebsausgaben, wie zum Beispiel Miete oder Investitionen.

Bei einem Jahreseinkommen von 10.400 Euro liegt der Durchschnittssteuersatz bei 0,5 %, bei 40.000 Euro bei 18,7 %, bei 60.000 Euro bei 24,5 % und bei 100.000 Euro bei 31,4 % (ohne Soli-Zuschlag). Bis 1990 lag der Spitzensteuersatz noch deutlich höher, nämlich bei 56 Prozent.Lohnsteuertabelle 2021

| Zu versteuerndes Einkommen 2021 | Grundtarif | Splittingtarif |

|---|---|---|

| 30.000,00 € | 5.091 € | 2.020 € |

| 31.000,00 € | 5.396 € | 2.262 € |

| 32.000,00 € | 5.706 € | 2.506 € |

| 33.000,00 € | 6.020 € | 2.752 € |

Wie berechnet sich der Umsatz eines Kleinunternehmens : Unternehmer, deren Umsatz (inklusive Umsatzsteuer) im vorangegangenen Kalenderjahr nicht mehr als 22.000 Euro betragen hat und im laufenden Jahr voraussichtlich 50.000 Euro nicht übersteigen wird, sind Kleinunternehmer im Sinne des § 19 Umsatzsteuergesetzes (UStG).