Antwort Welche Vor- und Nachteile hat ein Zinsswap? Weitere Antworten – Was bringt ein Zinsswap

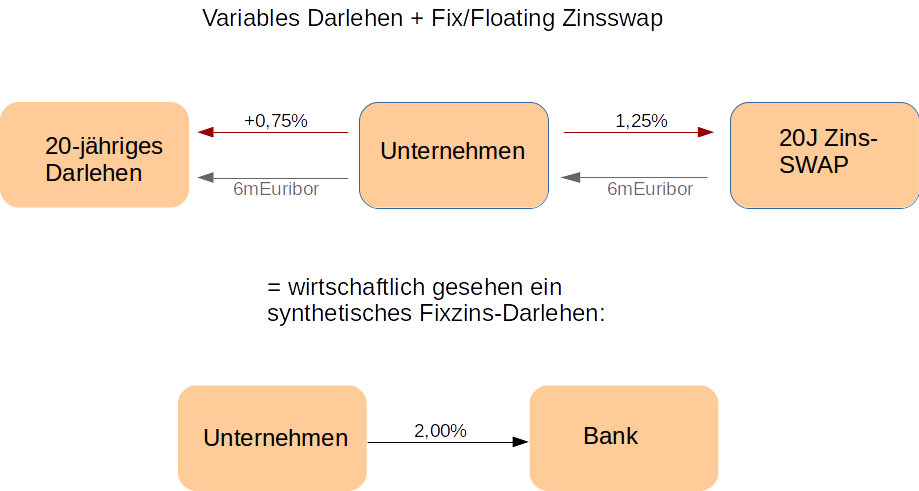

Welche Vorteile bietet ein Zinsswap Der wesentliche Grund dafür, dass Zinsswaps genutzt werden, besteht unter anderem darin, dass es auf diese Art und Weise Schuldnern möglich ist, den Zinssatz aus variabel verzinslichen Verbindlichkeiten zu fixieren.Aktueller Kurs 10 Jahre CMS Swap Satz (EUR) in EUR

| Kurs | 2,75 EUR |

|---|---|

| Kurszeit | 12.04.2024 01:35:00 |

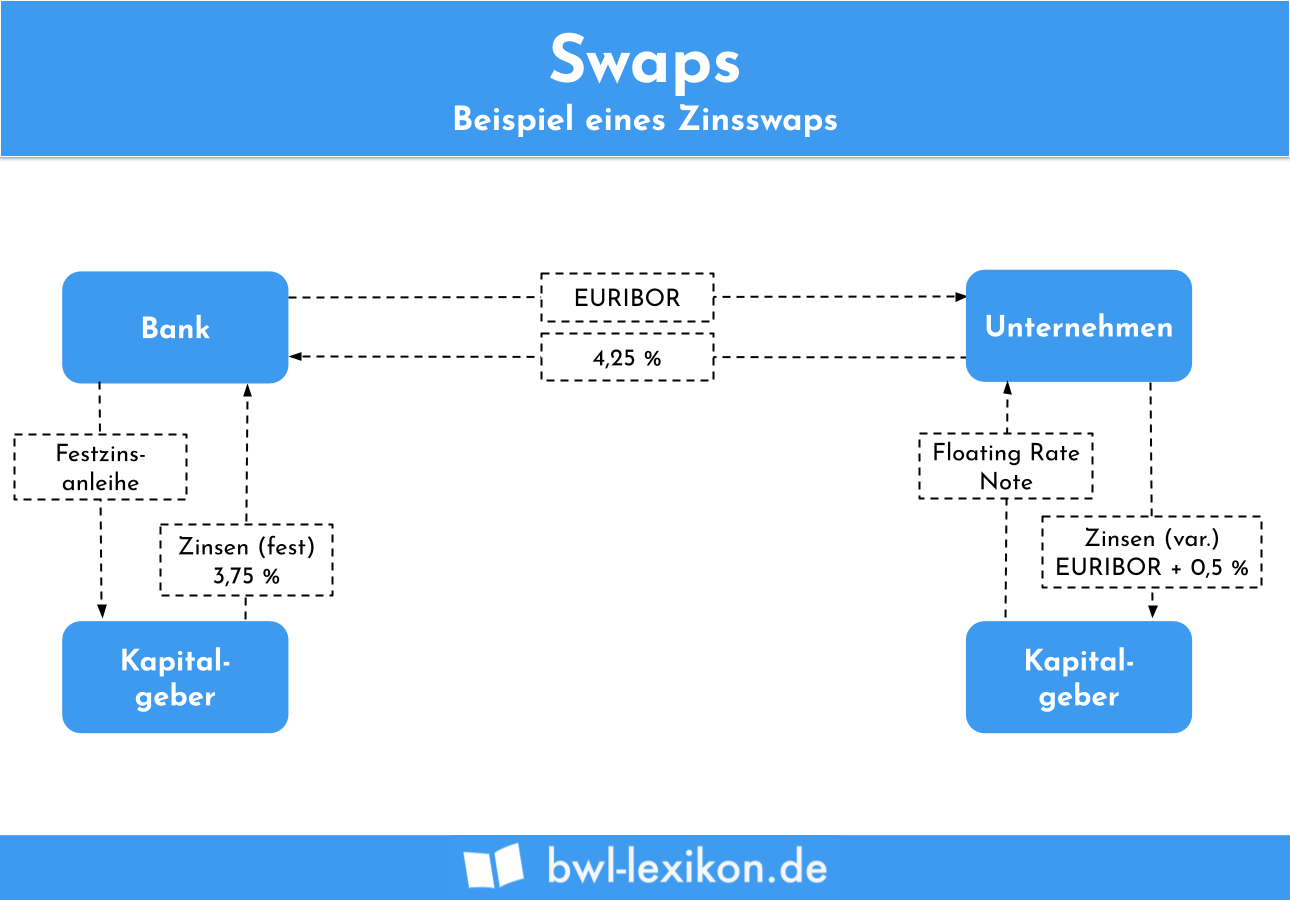

Bei Swaps handelt es sich um einen Tausch von Forderungen/Verbindlichkeiten. Auf diese Weise kann beispielsweise ein amerikanischer Exporteur seine Forderung in Euro mit einem deutschen Exporteur, der eine Forderung in US-Dollar hat, tauschen.

Ist ein Zinsswap ein Derivat : Ein Zinsswap ist ein Zinsderivat, bei dem zwei Vertragsparteien vereinbaren, zu bestimmten zukünftigen Zeitpunkten Zinszahlungen auf festgelegte Nennwerte auszutauschen.

Wie läuft ein Swap ab

Bei dem Swap zwischen den zwei Parteien verpflichtet sich eine Partei dazu, die Renditen des vereinbarten Aktienindex zu überweisen, um im Gegenzug die entsprechenden Zahlungen nach dem variablen Zinssatz auf einen im Vertrag festgelegten Betrag und Zeitraum zu erhalten.

Was kostet ein Swap : Eine Swap-Gebühr, auch bekannt als Rollover-Gebühr, ist der Zins, den Händler zahlen, um eine Position bis zum Ende des Handelstages zu halten. Wenn Händler ihre Positionen am täglichen Rollover-Punkt halten, der um 00:00 Serverzeit auftritt, wird die Swap-Gebühr angewendet.

Ist der Swap während der gesamten Laufzeit einer anderen Einkunftsart zuzurechnen, sind die aus dem Swap resultierenden Erträge unabhängig vom Abschlusszeitpunkt des Swaps mit dem Regelsteuersatz zu versteuern (Variante 2).

Ein Swap ist positiv, wenn eine Long-Position in der Währung mit dem höheren Zinssatz gehalten wird, während er negativ ist, wenn der Trader eine Short-Position in der Währung mit dem höheren Zinssatz hat. Somit unterscheidet sich ein Swap für verschiedene Währungspaare.

Warum sind Derivate sehr riskante Wertpapiere

Käufer von Derivaten können Risiken und Chancen ihrer Anlage selbst beeinflussen. Damit zählen Derivate zu den sehr komplexen Finanzprodukten. Sie unterliegen dem Bonitätsrisiko, sodass bei einer Insolvenz des Emittenten, also der Bank, der Anleger sein eingesetztes Kapital verlieren kann.Bei dem Swap zwischen den zwei Parteien verpflichtet sich eine Partei dazu, die Renditen des vereinbarten Aktienindex zu überweisen, um im Gegenzug die entsprechenden Zahlungen nach dem variablen Zinssatz auf einen im Vertrag festgelegten Betrag und Zeitraum zu erhalten.Ein Swap wird dem Trader am Ende des Handelstages verrechnet, normalerweise gegen Mitternacht.

Was ist ein Swap Ein Swap ist ein Vertrag, bei dem zwei Parteien vereinbaren, Zahlungsströmen (Cashflows) in einem bestimmten Betrag und zu bestimmten Bedingungen auszutauschen. Bei einem solchen Swap tauscht die eine Partei mit der anderen einen Vermögenswert gegen eine Verbindlichkeit.

Was ist ein Swap Zins : Bei einem Zinsswap wird der Nominalbetrag üblicherweise nicht transferiert, sondern lediglich als Berechnungsgrundlage für die fixen, beziehungsweise variablen Zahlungsströme verwendet.

Wie gefährlich sind Derivate : Sind Derivate gefährlich Durch die Hebelwirkung sind bei Derivaten zum Teil hohe Verluste möglich, anderseits jedoch auch Chancen auf eine entsprechend hohe Rendite. Abgesehen davon lassen sich Derivate aber auch dazu einsetzen, Risiken gezielt abzusichern.

Für wen eignen sich Derivate

Für wen sich Derivatgeschäfte eignen

Derivate sind komplexe Finanzprodukte mit hoher Gewinnchance, aber auch hohem Verlustrisiko. Deshalb sind Derivate nicht für Einsteiger:innen im Finanzgeschäft geeignet, sondern nur für informierte Anleger:innen, die mit dem spekulativen Investment umzugehen wissen.

Ein Derivat ist also ein Finanzprodukt, dessen Wert sich von anderen Produkten (Basiswerten) ableitet. Darin liegt der Unterschied zu Wertpapieren wie beispielsweise Aktien: Anleger investieren nicht direkt in Aktien, sondern schließen eine Wette ab, ob der Wert einer Aktie steigt oder fällt.Wie hoch das Risiko von Derivaten ist, ist vom Hebelfaktor abhängig. Das Verhältnis zwischen dem Kurs des Basiswertes und dem Preis des Derivats entspricht dem Hebel. Derivate mit großem Hebeln bürgen ein hohes Risiko, es besteht jedoch auch die Chance mit wenig Kapital sehr hohe Gewinne zu erzielen.

Sind Derivate riskant : Der Handel mit Derivaten ist risikoreicher als der Handel mit dem Basiswert selbst, da Derivate häufig mit einer Hebelwirkung gehandelt werden, die Gewinne, aber auch Verluste erhöhen kann.